Extrema tankar kring Volatilitet

Datum: 5 maj 2020

De superhöga volatilitetsnivåer vi sett på börserna runt om i världen den senaste tiden har fått mig att tänka tillbaka lite på alla funderingar jag hade kring begreppet volatilitet då jag administrerade fonden Alfakraft Axiom fram till för något år sedan. (Kort resumé: Fonden Alfa Axiom var en så kallad systematisk, trendföljande fond som använde statistiska modeller för att trada – till skillnad från att investera – råvaror, räntor, valutor, etcetera på de internationella terminsmarknaderna.)

Volatilitet är som bekant ett begrepp inom finansvärlden som beskriver prisrörligheten hos aktier och andra finansiella tillgångar. Enkelt uttryckt kan det beskrivas som att desto mer tillgångens värde rör sig upp och ner desto högre volatilitet och därmed också risk har värdepappret.

Som chefsförvaltare gick en stor del av min tid åt till att fundera på hur jag kunde förbättra och förnya Alfa Axioms systematiska tradingmodeller. Framförallt hade jag stor anledning till att fundera kring hur marknadens volatilitet kunde påverka resultatet, och vad som menas med “normal” volatilitet över en längre tidsperiod, men även med vad som i så fall menas med “extrem” volatilitet som ALLTID inträffar under enskilda korta ögonblick inom det rådande normala.

Kortfattat är det alltså så att volatilitet är risk och ju högre den rådande normala volatiliteten är, desto mer pengar riskerar man att förlora per varje enskilt kontrakt (eller aktie), och vice versa. Så ju högre den rådande normala volatiliteten är desto färre kontrakt bör man alltså köpa för att hålla risken konstant över tiden och olika rådande volatilitetsnivåer. Ofta tänker man sig detta samband som enkelt linjärt, så att till exempel en volatilitetsnivå om 100 resulterar i 10 kontrakt, medan en volatilitetsnivå om 10 skulle resultera i 100 kontrakt, allt annat lika.

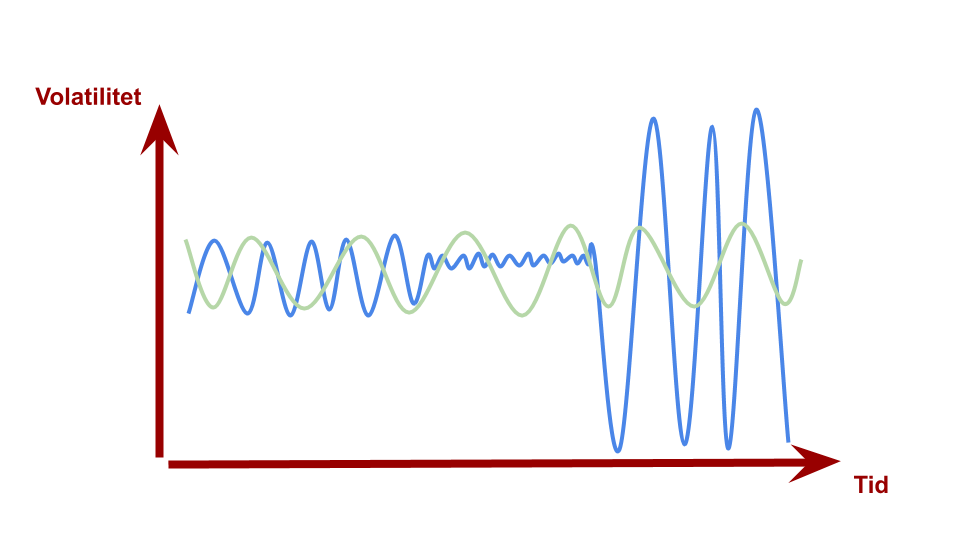

Figur 1 visar schematiskt hur jag tänker mig att den normala volatiliteten kan förändras över tid.

Den blå kurvan visar tre typer av rådande volatilitet. Låt oss anta att varje period sträcker sig över en period av två år så att den normala volatiliteten för varje 2-års period ändras över tid från medel till låg till hög, men under varje period kan varje rådande volatilitetsnivå anses vara den “normala”. Den gröna kurvan i bakgrunden illustrerar den riktigt långsiktiga genomsnittliga volatiliteten över flera rådande volatilitetsperioder.

Således, då den rådande normala volatiliteten är låg har vi en relativt låg risk per kontrakt och kan därför ta positioner med många kontrakt, till skillnad från då den rådande normala volatiliteten är hög och vi tar en stor risk per kontrakt och därför endast kan ta positioner med ett fåtal kontrakt. Men vad händer i så fall med våra positioner om vi under rådande volatilitet även upplever kortare perioder av extrem volatilitet – kanske bara över en dag eller två?

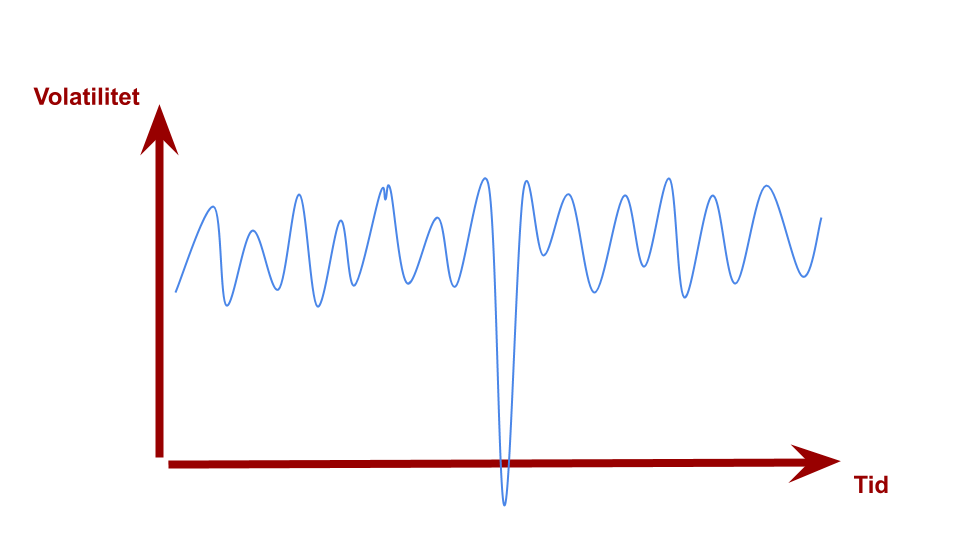

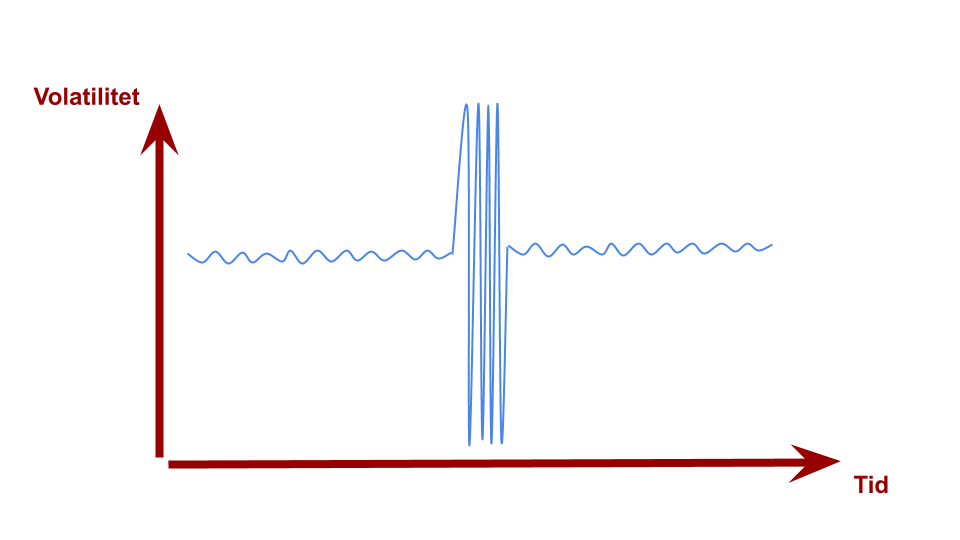

Då måste vi först få klart för oss vad vi menar med extrem volatilitet. Figur 2 visar hur en långsiktig period av normal, medelhög volatilitet även går igenom två kortare perioder av extrem volatilitet.

Se om du själv kan finna dem i figuren. Ofta när vi talar om extrem volatilitet tänker vi oss nämligen det extrema som något extremt stort och farligt, men detta är ett feltänk då det extrema även kan vara litet och till synes obetydligt. (Strax till vänster om den extremt stora svängningen finns en extremt liten svängning på toppen av en normal svängning.)

Så vad hade hänt om vi hade haft en position med ett visst antal kontrakt under normal, medelhög volatilitet och helt plötsligt fått erfara en dag av extremt hög volatilitet? Vi hade förmodligen blivit utstoppade med en förlust motsvarande antalet kontrakt i positionen. Vad hade hänt med samma position om vi helt plötsligt fått erfara en dag av extremt låg volatilitet? Förmodligen ingenting, vilket får oss att ta det sista steget i denna logiska tankekedja, samtidigt som vi kommer ihåg att korta perioder av extrem volatilitet ALLTID inträffar inom det rådande normala.

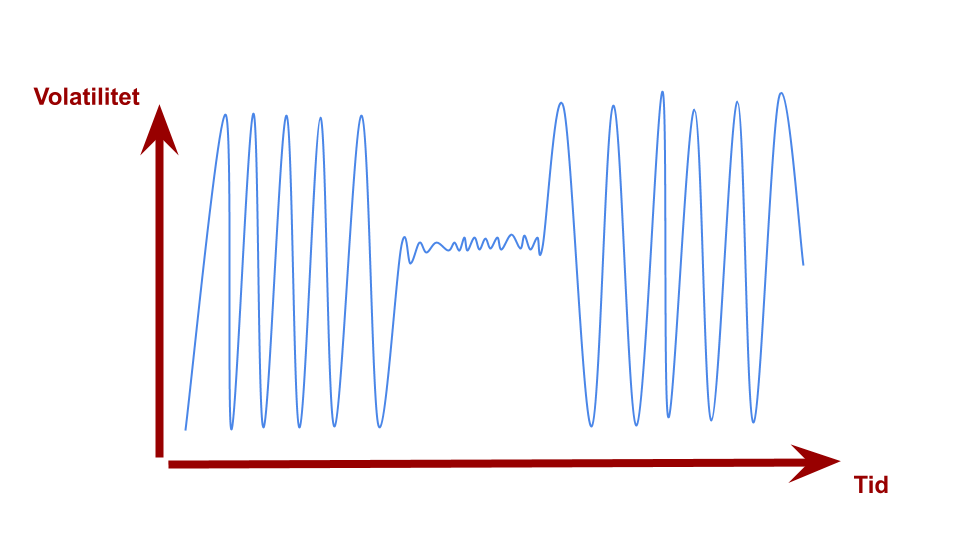

Det sista logiska steget är att tänka sig vad som händer då den rådande volatiliteten är hög och våra tradingpositioner är små och vi stöter på korta perioder av extremt låg volatilitet, som i figur 3.

Ingenting händer som sagt. Positionerna är redan små i relation till den rådande volatiliteten och den extrema volatiliteten (som ju i detta fall är låg) innebär ingen extra risk.

Däremot, om den rådande volatiliteten är låg och våra trading positioner stora och vi stöter på korta perioder av extremt hög volatilitet, som i figur 4, kommer vi att bli utstoppade tid efter annan med stora förluster, eftersom den extrema volatiliteten som hela tiden lurar i vassen nu kommer att vara stor, vilket således innebär en dold extra risk.

Så vad är då de konceptuella konsekvenserna av allt detta? Jo, att vi måste hitta ett annat samband än det enkelt linjära mellan volatilitet och positionsstorlek, så att en volatilitetsnivå om t.ex. 100 resulterar i fler än 10 kontrakt, medans en volatilitetsnivå om 10 skulle resultera i färre än 100 kontrakt, allt annat lika. Exakt hur detta ickelinjära samband kan tänkas utformas får vänta till ett senare blogginlägg. Nu erinrar vi oss åter bara en av marknadens viktigaste ödmjukhetsregler: ”det är aldrig så bra som det verkar (dvs vi bör nog riskera lite mindre), men det är heller aldrig värre än vad vi tror (dvs vi kan nog riskera lite mer)”.

Thomas Stridsman Sjövy

Har du frågor eller kommentarer hör av dig till: redaktionen@safereturn.se